日足におけるもみ合い後の脱出シミュレーション実例|損切を抑え利益を伸ばす実践トレード

日足チャートで90MA上のもみ合いから脱出する局面を、実際の建玉シミュレーションで解説。1332(日水)の事例を用い、損切を最小限に抑えつつ利益を伸ばす考え方と、エントリー・手仕舞いルールの実践ポイントを初心者向けに紹介します。

日足における「もみ合い後の脱出」とは

株式トレードにおいて、どのルールでも100%勝てる手法は存在しません。

重要なのは、

- 損切をいかに小さく抑えるか

- 利益が伸びる場面で、いかにポジションを維持・拡大できるか

本記事では、日足におけるもみ合い後の脱出局面に着目し、実際に建玉シミュレーションを行った実例をもとに解説します。

今回使用した銘柄と検証期間

- 銘柄:1332(日水)

- 検証開始日:2025年5月8日

- 時間軸:日足

実チャートを用いたシミュレーションのため、机上の理論ではなく再現性のある練習例として活用できます。

エントリー条件と手仕舞いルール

エントリー条件

- ローソク足が90MA(橙)の上で推移している

- もみ合い状態から陽線で上抜けしたタイミングでエントリー

手仕舞い条件(基本ルール)

- 4MA(赤)が横ばい、または下向き

- 陰線で終値が4MAを割った場合

※ルールを明確にすることで、感情に左右されないトレードが可能になります。

前半:損切を受け入れるトレード(5/8〜7/16)

5月9日、もみ合いからの上抜けを確認し100株エントリー(A点)。

表示上は「0-1(売り0・買い100株)」です。

しかし、

- 2日後の5月13日

- 陰線で4MAを割り込み

ルール通り全て手仕舞い(0-0)としました。

結果は−2,120円の損切。

重要なのは、

損切は失敗ではなく、次の利益を取るための必要経費

という考え方です。ここを感情で引き延ばさないことが、後半の利益につながります。

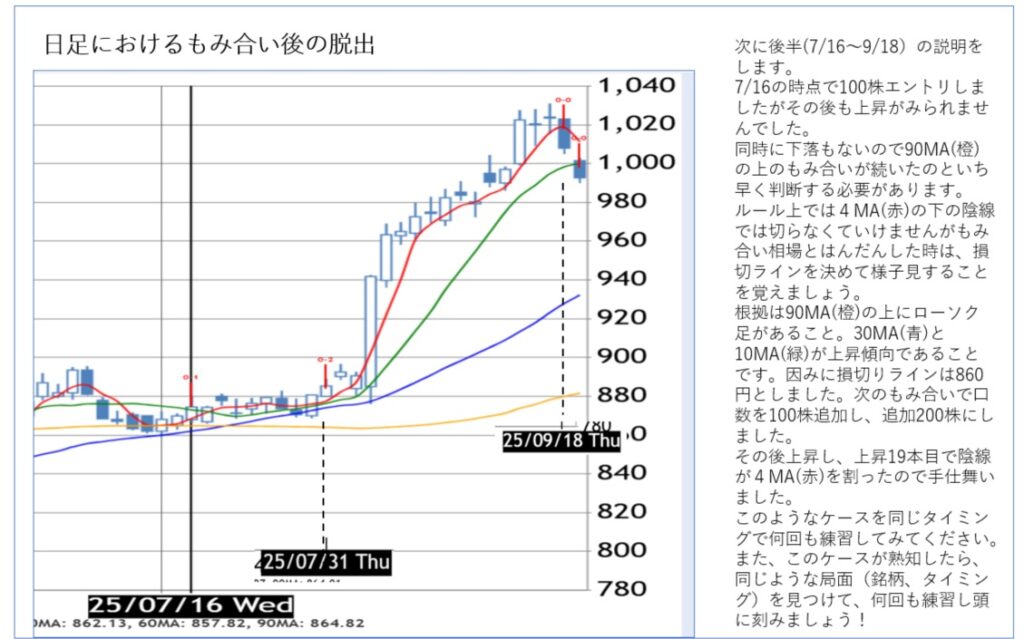

後半:もみ合いを見極め利益を伸ばす(7/16〜9/18)

7月16日(B点)で再び100株エントリー。

その後すぐに上昇はしなかったものの、

- 90MA(橙)の上を維持

- 30MA(青)・10MA(緑)が上昇傾向

という根拠から、下落ではなく「もみ合い」と判断します。

実践ポイント

- ルール上は4MA割れで損切

- ただし、もみ合い相場と判断した場合は

事前に損切ラインを決めて様子見

今回は860円を損切ラインと設定しました。

次のもみ合い局面で

- 100株追加(合計200株)

その後、上昇が続き、

上昇19本目で陰線が4MAを割ったため手仕舞い。

結果として、

- 前半の小さな損切

- 後半の大きな確定益

という、理想的なトレード展開となりました。

このシミュレーションから学ぶべきこと

- 損切は「避けるもの」ではなく「コントロールするもの」

- もみ合い相場では、移動平均線の位置と傾きを重視

- 同じ局面を何度もシミュレーション練習することが重要

まとめ|同じ局面を何度も練習しよう

この「日足におけるもみ合い後の脱出」は、

- 銘柄

- 時期

が変わっても何度も出現する形です。

まずは今回のケースを完全に理解し、

次に似たチャートを自分で探し、同じルールで練習してください。

それが、実トレードで利益を残す最短ルートになります。